銀行承兌匯票的(銀行承兌匯票的相關(guān)知識)

1.銀行承兌匯票的相關(guān)知識

銀行承兌匯票Bank's Acceptance Bill(BA)是商業(yè)匯票的一種。

是由在承兌銀行開(kāi)立存款賬戶(hù)的存款人出票,向開(kāi)戶(hù)銀行申請并經(jīng)銀行審查同意承兌的,保證在指定日期無(wú)條件支付確定的金額給收款人或持票人的票據。對出票人簽發(fā)的商業(yè)匯票進(jìn)行承兌是銀行基于對出票人資信的認可而給予的信用支持。

由銀行承諾到期付款的匯票稱(chēng)為銀行承兌匯票;由實(shí)力雄厚,信譽(yù)卓著(zhù)的企業(yè)承諾到期付款的匯票稱(chēng)為商業(yè)承兌匯票。由于市場(chǎng)經(jīng)濟所必須的信用體系在我國尚未完全建立,商業(yè)承兌匯票目前使用范圍并不廣泛,我們經(jīng)濟生活中大量使用的是銀行承兌匯票。

特點(diǎn) 一、信用好,承兌性強。銀行承兌匯票經(jīng)銀行承兌到期無(wú)條件付款。

就把企業(yè)之間的商業(yè)信用轉化為銀行信用。對企業(yè)來(lái)說(shuō),收到銀行承兌匯票,就如同收到了現金。

二、流通性強,靈活性高。銀行承兌匯票可以背書(shū)轉讓?zhuān)部梢陨暾堎N現,不會(huì )占壓企業(yè)的資金。

三、節約資金成本。對于實(shí)力較強,銀行比較信得過(guò)的企業(yè),只需交納規定的保證金,就能申請開(kāi)立銀行承兌匯票,用以進(jìn)行正常的購銷(xiāo)業(yè)務(wù),待付款日期臨近時(shí)再將資金交付給銀行。

由于銀行承兌匯票具有上述優(yōu)點(diǎn),因而受到企業(yè)的歡迎。與此同時(shí),偽造銀行承兌匯票等犯罪行為呈現上升勢頭,有些企業(yè)深受其害。

銀行承兌匯票是指在承兌銀行開(kāi)立存款賬戶(hù),資信狀況良好的法人組織簽發(fā),并由開(kāi)戶(hù)銀行承諾到期付款的一種票據.它是目前企業(yè)間相互結算的重要方式之一。

2.求銀行承兌匯票業(yè)務(wù)術(shù)語(yǔ)的基礎知識

直貼,就是比如你們本地的銀行開(kāi)的票,然后到你手里了,你可以直接給他那銀行,利率底

轉貼,就是賣(mài)給私人,做票的人.

買(mǎi)斷,就不知道你們的是什么意思了,地區不一樣,說(shuō)法可能也不一樣,

光票,是后面的背書(shū)就蓋1個(gè)章,沒(méi)有沾單的

資料票,應該是有小毛病的,開(kāi)的有證明,

四大行的票最好,工,農,建,中,其次是國股,比如光大,發(fā)展,交通,這種是國股

商業(yè)銀行的是,比如 鄭州銀行,齊魯銀行,這種地方的就是商業(yè)銀行.全手打,給分

3.承兌匯票的基本知識求解

既然是新手,就把基本概念給你交代清楚,其余的規定(很多很多)在實(shí)踐中慢慢琢磨。

商業(yè)匯票分為商業(yè)承兌匯票和銀行承兌匯票兩種。

商業(yè)承兌匯票:假如你去購買(mǎi)貨物,對售貨方說(shuō)“我沒(méi)錢(qián),先打著(zhù)欠條給你,承諾6個(gè)月后給你錢(qián),行不行?”,對方同意,這個(gè)欠條憑證格式化就是商業(yè)承兌匯票。嘿嘿,不是很保險吧?

銀行承兌匯票:基本情況同上,但對方不信任你,讓你找個(gè)保證人,你就找到你的開(kāi)戶(hù)銀行,你的開(kāi)戶(hù)行在欠條上蓋章承諾“他不還錢(qián),我替他還!”(有這么好的事?當然沒(méi)有,銀行不但收一定的費用,還要你0-100%不等的保證金,),將這個(gè)欠條憑證格式化,就是銀行承兌匯票。

由此可見(jiàn),商業(yè)匯票主要用于商業(yè)中的賒銷(xiāo)行為——先拉貨,賣(mài)了給錢(qián),這個(gè)最終付款的最長(cháng)期限為6個(gè)月。

如果你做為售貨方,手里拿著(zhù)銀行承兌匯票,看著(zhù)干瞪眼,雖然錢(qián)是沒(méi)問(wèn)題,可6個(gè)月后才能得到,等于流動(dòng)資金被占用了半年——欠條嘛,半年后還。你找到你的開(kāi)戶(hù)銀行,說(shuō)“我把這個(gè)收欠款的權利交給你,你提前把錢(qián)給我吧”,銀行同意,于是乎你將匯票轉讓給了銀行,這叫“貼現”,當然不能白貼,比如100萬(wàn)的匯票,銀行會(huì )給你99萬(wàn)(大概是這個(gè)意思),差額1萬(wàn)元是你提前得到99萬(wàn)流動(dòng)資金的代價(jià)。

你說(shuō)“工作就是找到承兌匯票,然后在賣(mài)出去”是這樣簡(jiǎn)單理解:

比如100萬(wàn)的匯票,你98萬(wàn)收過(guò)來(lái)(給對方98萬(wàn)元),99萬(wàn)貼給銀行或別的機構(給你99萬(wàn)元),一收一付,你賺差價(jià)1萬(wàn)元。

4.請問(wèn)承兌匯票的相關(guān)知識

匯票:銀行承兌匯票、商業(yè)承兌匯票

一、什么是承兌 承兌是指匯票付款人承諾在匯票到期日支付匯票金額的票據行為。 承兌的效力在于:付款人承兌匯票后成為承兌人,表明他已承諾付款責任,愿意保證付款,而不得以出票人的簽字是偽造的、背書(shū)人無(wú)行為能力等理由來(lái)否認匯票的效力。

二、如何提示承兌 定日付款或者出票后定期付款的匯票,持票人應當在匯票到期日前向付款人提示承兌;提示承兌是指持票人向付款人出示匯票,并要求付款人承諾付款的行為;見(jiàn)票后定期付款的匯票,持票人應當自出票日起1個(gè)月內向付款人提示承兌;匯票未按照規定期限提示承兌的,持票人喪失對其前手的追索權;見(jiàn)票即付的匯票無(wú)需提示承兌。

三、法律對承兌人的要求 付款人對向其提示承兌的匯票,應當自收到提示承兌的匯票之日起3日內承兌或者拒絕承兌。付款人收到持票人提示承兌的匯票時(shí),應當向持票人簽發(fā)收到匯票的回單。回單上應當記明匯票提示承兌日期并簽章。付款人承兌匯票的,應當在匯票正面記載“承兌”字樣和承兌日期并簽章;見(jiàn)票后定期付款的匯票,應當在承兌時(shí)記載付款日期。匯票上未記載承兌日期的,以前條第一款規定期限的最后一日為承兌日期。付款人承兌匯票,不得附有條件;承兌附有條件的,視為拒絕承兌。付款人承兌匯票后,應當承擔到期付款的責任。

四、如何提示付款 見(jiàn)票即付的匯票,自出票日起1個(gè)月內向付款人提示付款;定日付款、出票后定期付款或者見(jiàn)票后定期付款的匯票,自到期日起10日內向承兌人提示付款。持票人未按照前款規定期限提示付款的,在作出說(shuō)明后,承兌人或者付款人仍應當繼續對持票人承擔付款責任。 通過(guò)委托收款銀行或者通過(guò)票據交換系統向付款人提示付款的,視同持票人提示付款。持票人依照前條規定提示付款的,付款人必須在當日足額付款。

5.求關(guān)于承兌匯票的所有知識(包括匯率計算)和如何進(jìn)行承兌交易

承兌行為只發(fā)生在遠期匯票的有關(guān)活動(dòng)中。

承兌匯票種類(lèi)及定義種類(lèi)在中國國內的貿易中,承兌匯票分銀行承兌匯票與商業(yè)承兌匯票兩種。這兩種匯票都與遠期付款有關(guān)。

銀行承兌匯票: 出票人簽發(fā)銀行承兌匯票并交付給收款人,收款人向匯票上記載的付款人請求付款,付款人應承擔付款義務(wù),銀行收取一定手續費用。 商業(yè)承兌匯票: 商業(yè)承兌匯票是出票人簽發(fā)的,委托付款人在指定日期無(wú)條件支付確定的金額給收款人或持票人的票據,由銀行以外的付款人承兌的即為商業(yè)承兌匯票。

本詞條所涉及的承兌匯票即是國內貿易中的承兌匯票。國際貿易中的承兌匯票國際貿易中的承兌匯票,與國內貿易中的承兌匯票定義相似,但不同之處在于國際貿易中的承兌匯票往往是收款企業(yè)(出票人)自行簽發(fā)給付款人的匯票,其性質(zhì)相當于賬單(bill),其在不同的情形中,對付款人的約束力亦有不同。

國際貿易中信用證跟單的承兌匯票,一般是信用證付款文件中的跟單文件之一,買(mǎi)方對賣(mài)方開(kāi)具見(jiàn)票后一定期限天數付款的跟單匯票,于銀行提交貨物運輸及提貨文件時(shí),應即承兌,并于匯票到期日即予付款。這種承兌匯票,因為是信用證付款文件之一,屬于銀行信用文件,對付款人有必須付款的約束力。

國際貿易中非信用證項下的跟單承兌匯票,一般是收款人(出票人)直接開(kāi)給付款人的賬單,屬于商業(yè)信用,對付款人并不具有必須付款的約束力。承兌匯票程序基本流程出票人簽發(fā)匯票并交付給收款人,收款人向匯票上記載的付款人請求付款,付款人應承擔付款義務(wù),銀行并收取一定手續費用。

這是因為付款人與出票人在出票之前雙方之間存在資金關(guān)系,出票人在付款人處有一定金額的款項,或者付款人對出票人負有債務(wù)。所以,出票人委托付款人進(jìn)行付款。

為了使付款人做好付款的準備,持票人在匯票到期日前向付款人提示承兌,要由付款人作出意思表示。付款人一旦承兌,該付款人則成為承兌人,就負有無(wú)條件付款的義務(wù)。

相反,如果付款人不同意承兌,不在匯票上簽章,那么則不產(chǎn)生票據責任。付款人不同意承兌,并不對收款人承擔責任,只是對出票人違反約定義務(wù);形成違約,從而對出票人承擔違約責任,而不是票據責任。

收款人因付款人不同意承兌,也不能要求付款人承擔責任,只能向其前手行使追索權。注意事項 匯票的承兌,只對定日付款、出票后定期付款和見(jiàn)票后定期付款的匯票適用。

見(jiàn)票即付的匯票不需要提示承兌,也就不存在承兌行為。同時(shí),出票人與付款人為同一人的對已匯票,也不需要進(jìn)行承兌。

商業(yè)承兌匯票是出票人簽發(fā)的,委托付款人在指定日期無(wú)條件支付確定的金額給收款人或持票人的票據,由銀行以外的付款人承兌的即為商業(yè)承兌匯票。商業(yè)承兌匯票既可由收款人出票,付款人承兌,也可由付款人出票并承兌。

商業(yè)承兌匯票業(yè)務(wù)僅限于人民幣,匯票的付款期限最長(cháng)不超過(guò)六個(gè)月,每張匯票的金額一般不超過(guò)五千萬(wàn)元。商業(yè)承兌匯票和銀行承兌匯票有什么不同商業(yè)承兌匯票和銀行承兌匯票的承兌人不同,決定了商業(yè)承兌匯票是商業(yè)信用,銀行承兌匯票是銀行信用。

目前銀行承兌匯票一般由銀行簽發(fā)并承兌,而商業(yè)承兌匯票可以不通過(guò)銀行簽發(fā)并背書(shū)轉讓?zhuān)谛庞玫燃壓土魍ㄐ陨系陀阢y行承兌匯票,在銀行辦理貼現的難度較銀行承兌匯票高。商業(yè)承兌匯票的特點(diǎn)特點(diǎn)a) 商業(yè)承兌匯票的付款期限,最長(cháng)不超過(guò) 6 個(gè)月; b) 商業(yè)承兌匯票的提示付款期限,自匯票到期日起 10 天; c) 商業(yè)承兌匯票可以背書(shū)轉讓?zhuān)?d) 商業(yè)承兌匯票的持票人需要資金時(shí),可持未到期的商業(yè)承兌匯票向銀行申請貼現; e) 適用于同城或異地結算。

存在瑕疵的銀行承兌匯票 A。微小瑕疵票據1、背書(shū)章和被背書(shū)相符,但背書(shū)位置偏離,壓框或完全出背書(shū)欄框外。

2、背書(shū)公章和私章外框重疊。 3、票據正面記載事項或背面被背書(shū)欄未使用黑色或藍黑色。

4、被背書(shū)書(shū)寫(xiě)不規范,辨認字跡困難,但無(wú)明顯錯字。 5、刻制的被背書(shū)人名稱(chēng)印章加蓋時(shí)字樣顛倒。

6、票據正面非必須記載事項存在瑕疵,且未得到承兌行認可。 7、粘單使用不規范 ① 未使用兩聯(lián)式粘單、“背書(shū)人簽章”字樣印制成“被背書(shū)人簽章”字樣或無(wú)“背書(shū)人簽章”字樣。

② 粘單未按照標準規格制作,造成騎縫章壓框。 ③ 沒(méi)印“粘單”字樣。

④ 印刷“粘貼單”字樣。B。

一般瑕疵票據1、票據紙張缺乏完整性,缺邊、缺角,但不影響票據正反面要素的驗審。 2、背書(shū)章、被背書(shū)位置進(jìn)入相鄰欄內超過(guò)四分之一。

3、背書(shū)印章或騎縫章色淺模糊。 4、粘單撕過(guò)重粘,但騎縫章與被背書(shū)連續且被背書(shū)無(wú)涂改現象。

5、同一欄中背書(shū)章重復加蓋或被背書(shū)人名稱(chēng)重復書(shū)寫(xiě)。 6、背書(shū)日期不符合邏輯規則,前后不連續或存在涂改現象。

7、背書(shū)章與被背書(shū)不連續,票面已由原記載人在更改處簽章做更改,但未由相關(guān)責任人出具證明。 8、出具的承諾函不規范。

9、粘單發(fā)生斷裂,使用玻璃膠重新粘貼,未由相關(guān)責任人出具證明。 10、票據記載事項為復寫(xiě)紙或機打非黑色或藍黑色,且未由相關(guān)責任人出具證明的。

11、金融機構背書(shū)無(wú)匯票專(zhuān)用章,且未由相關(guān)責任人出具證明的。C。

重大瑕疵票據1、票據有污跡。

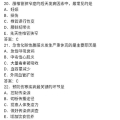

6.銀行承兌匯票要注意哪些細節

銀行承兌匯票正面:

一、銀行承兌匯票正面要素:

1、“出票日期”和“到期日期”一定是大寫(xiě),壹、貳、壹拾月前一定要加零,特別是壹拾月一定寫(xiě) “零壹拾月”,不要漏寫(xiě)“零”和“壹”。

2、匯票金額:匯票金額書(shū)寫(xiě)一定要規范,經(jīng)常出錯的也是金額 “壹拾萬(wàn)元”常常漏寫(xiě)“壹”,寫(xiě)成“拾萬(wàn)元”。

3、票面所蓋印鑒一定要全并且清晰。出票人印鑒包括單位印章(財務(wù)章或公章)、名章(刻章或手簽),有的單位名章有兩個(gè); 出票行印鑒包括匯票專(zhuān)用章、經(jīng)辦人名章(刻章或手簽)。

4、票面其他要素必須具備:出票人和收款人全稱(chēng)、賬號,付款行全稱(chēng),收款人開(kāi)戶(hù)行全稱(chēng)等。

5、付款行行號和承兌協(xié)議編號一般應該必備,如果不寫(xiě)也可以收。但是付款行行號票面如有,必須和匯票專(zhuān)用章上的行號一致。

6、以上票面要素不但要具備,而且書(shū)寫(xiě)要規范,不要有錯別字。

銀行承兌匯票背面:

二、票面背面背書(shū)應注意的幾項內容:

1、首先背書(shū)必須連續。有的公司收的銀承大部分都是連續背書(shū)的,如果背書(shū)不連續,出票行又不出證明,此票就是無(wú)效票據。

2、背書(shū)書(shū)寫(xiě)和所蓋印鑒一定要清晰、正確,印鑒要全。需注意幾點(diǎn):名章和單位章不要重疊、壓邊,所蓋印鑒不要全部在邊框外,背書(shū)書(shū)寫(xiě)要清楚,盡可能的不要連筆,如“濟”字,偏旁連筆就好象是一豎,挑毛病的銀行就認為是錯字不給兌付。背書(shū)印鑒要求和票據正面印鑒要求一樣,就不多說(shuō)。

3、特別強調的是啟封章的背書(shū)。啟封章一定要蓋在啟封處;經(jīng)常出錯的是有的一個(gè)章蓋在啟封處,另一個(gè)章則沒(méi)有蓋在啟封處;啟封章因為有粘單的原因,不太容易蓋清,蓋時(shí)尤其要仔細、認真。

4、有的銀行的匯票專(zhuān)用章是鋼印的(比如農行),蓋印鑒時(shí)最好避開(kāi)鋼印處。

三、鑒別票據真偽的幾點(diǎn)常識:

1、票面有一斜的由“HUIPIAO”字樣組成的寬條。

2、票面右下角印花中央有一小寫(xiě)的“h”.

3、票面有不規則的紅藍纖維。

4、對光處有梅花和cH不規則水印。

5、在紅外線(xiàn)照射下,出票行行標、票面不規則紅藍纖維、填寫(xiě)票面金額紅線(xiàn)處發(fā)亮,并且在“銀行承兌匯票”字樣右下角顯示同票面行標相同的發(fā)亮標志。

6、銀行承兌匯票字樣下方一橫線(xiàn)也是有“HUIPIAO”字樣組成

四、票面如出現錯誤,證明應具備的要素:

1、所有證明須加蓋證明單位“行政公章”。

2、抬頭填寫(xiě)票面付款行全稱(chēng)。

3、把票面要素填全:票號、出票日期、出票人全稱(chēng)、收款人全稱(chēng)、到期日、出票金額等。

4、出錯原因:把出錯原因寫(xiě)清楚,措詞盡量委婉,誰(shuí)出證明,即使不是該單位出的錯,也寫(xiě)出該單位出的錯。

5、證明上必須注有“如因此差錯所引起的經(jīng)濟糾紛由我單位承擔責任”字樣。

6、屬印鑒不清等原因出的證明,除蓋證明單位行政公章外,還必須加蓋證明單位與票面所蓋印鑒相同的印鑒。

7.承兌知識

.口頭地、書(shū)面地或以行為承擔付款義務(wù)。如:承兌匯票。

2.承諾并按照…的規定兌換。如:承兌一張支票。

遠期票據規定承兌的,在付款前,必須由持票人向付款人要求承兌,即付款人在票據前面批注承兌字樣,后加簽名、日期及一些注解等。

承兌(Acceptance)

匯票付款人在票據上承諾負擔支付票面金額的義務(wù),并將該種意思表示記載在票據上的一種票據行為。承兌是匯票所特有的一種制度。在票據法上,匯票付款人并不因為發(fā)票人的付款委托成為當然的匯票債務(wù)人,必須有承兌行為。付款人一經(jīng)承兌,就叫做承兌人,是匯票的主債務(wù)人。承兌是一種附屬的法律行為,目的在于使付款人到期負擔票面金額的支付義務(wù)。因此,付款人在承兌后,必須依照票據上的記載內容,到期向持票人支付票據金額,即使發(fā)票人未向付款人供應資金,也不能成為向持票人抗辯的理由。如果承兌人在到期日不作付款,持票人雖然是原發(fā)票人,亦應就票據金額直接請求支付。承兌需作提示,由承兌人依法定的方式記載有關(guān)內容。大多數國家的票據法要求既要注明“承兌”字樣,又要簽署付款人的姓名。英國《1882年匯票本票法》第17條中規定:承兌“必須書(shū)寫(xiě)在匯票上,并經(jīng)付款人簽名。僅有付款人的簽名而無(wú)其文句的,足以構成承兌”。《日內瓦統一匯票本票法》第25條第1款也規定:“承兌應在票據上作成。由付款人記載‘承兌’或同義的字樣,并簽名”。同時(shí)該款規定:“付款人僅在匯票正面簽名者視為承兌”。美國票據法的規定有所不同,僅要求承兌用簽名表示。《美國統一商法典-票據編》第3-410條第1款中規定:“承兌必須在匯票上書(shū)面作出,且需僅由付款人的簽名構成”。如果付款人不按法定方式,而用口頭表示承兌,或在票據以外的文件上作出承兌,都不發(fā)生承兌的效力。

相關(guān)推薦

聲明:本網(wǎng)站尊重并保護知識產(chǎn)權,根據《信息網(wǎng)絡(luò )傳播權保護條例》,如果我們轉載的作品侵犯了您的權利,請在一個(gè)月內通知我們,我們會(huì )及時(shí)刪除。

蜀ICP備2020033479號-4 Copyright ? 2016 學(xué)習?shū)B(niǎo). 頁(yè)面生成時(shí)間:4.448秒